9月24日,在国家医保局等部门指导下,参与药品带量采购的扩围的25个省份和新疆生产建设兵团在上海开展联合招采,产生了拟中选结果。

当天,联合采购办公室发布的公告显示,25个“4+7”试点药品扩围采购全部成功,价格都降低到不高于“4+7”试点中选价格的水平,群众费用负担将大幅度降低。拟中选结果将于次日在上海阳光医药采购网公布,公示一周后正式发布。

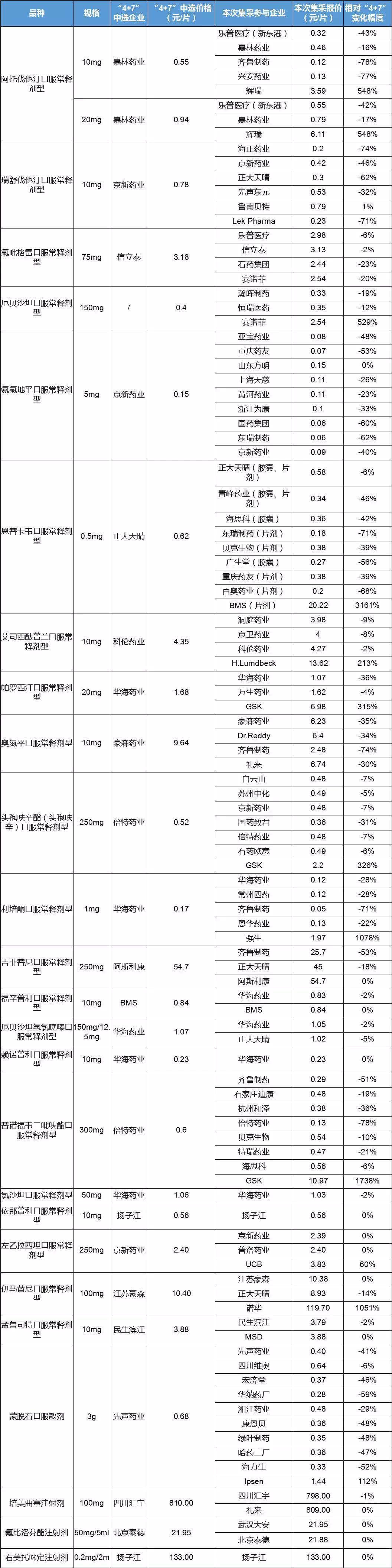

本次联盟采购共有77家企业参与,产生拟中选企业45家,拟中选产品60个。与联盟地区2018年最低采购价相比,拟中选价平均降幅59%;与“4+7”试点中选价格水平相比,平均降幅25%。

国家组织药品集中采购和使用试点(“4+7”试点)自今年4月1日全面落地实施以来,总体进展顺利。为扩大改革效应,在国家医保局等部门指导下,25个省份和新疆生产建设兵团参与扩围(4个直辖市已参加“4+7”试点,福建省和河北省此前已自行跟进试点),试点扩大范围到全国。

试点扩围坚持“国家组织、联盟采购、平台操作”的总体思路和工作机制;坚持带量采购、招采合一、确保使用;坚持高质量标准,将通过质量一致性评价作为仿制药入围的条件。同时,完善中选规则,增加中选企业数量,引导企业有序竞争,确保试点长期稳定实施。

与去年的第一轮集中采购的情况相比,今年企业的积极性更高。首先表现为没有出现流标的情况,而去年25个品种的拟中选成功率为81%。

尽管从平均价格降幅上来看,与去年52%的水平旗鼓相当。不过采购的量却大幅上升,此次超过一半的品规采购量是去年采购量的3倍以上;2个品种(3个品规)采购量超过原4+7采购量的15倍,12个品规的增幅在5-8倍之间。

部分品种价格再次大幅下降

与首轮集中采购中每个品种中标企业只有一家相不同,此次带量采购引入了“多家中标”的新规,中选企业不超过2家(含)的品种,本轮采购周期原则上为1年;中选企业为3家的品种,本轮采购周期原则上为2年。在采购量的约定方面,根据中选企业的数量(1-3家),约定采购量为首年约定采购量计算基数的50%-70%。

兴业证券医药行业首席分析师徐佳熹向澎湃新闻(www.thepaper.cn)记者指出,允许多家企业中标是合理的政策选项,“只有一家中标时,如果这个企业出现了突发事件,或者有意断供、质量问题,没有备选产能,那就很危险。”

此前业界猜测,由于多家中选规则的引入,今年竞标的激烈程度或不如去年。但事实并非如此,在一些品种上,企业间的“厮杀”依然十分激烈。

去年正大天晴中标的恩替卡韦片,创下了96%的降幅,让行业大跌眼镜。然而今年的中标价格比去年还要低很多,更让人始料未及。恩替卡韦分散片由复星医药的子公司重庆药友竞得,重庆药友给出了0.38元/片的价格,在去年正大天晴给出的0.62元/片的基础上,再降38.7%。

一位经历了当天竞价的药企代表向澎湃新闻(www.thepaper.cn)记者连连感叹: “太刺激了!太刺激了!”这名代表告诉记者,由于一家企业只能有一名代表进去报价,其他的人员只能在外等候,相互打探着彼此的出价,“当听到重庆药友的价格时,我第一反应就是太夸张了,这还让别人以后怎么玩?以后的药厂靠什么赚钱?”

血脂调节药——阿托伐他汀口服常释剂型的竞标也异常激烈。其中,齐鲁制药报价最低,规格为10mg/14片的产品报价为1.68元/盒,平均0.12元/片,相较去年0.55元/片的中标价格,降价幅度超过78%。兴安药业则紧随其后,报价为0.13元/片。

联合采购办公室公布的结果显示,与联盟地区2018年最低采购价相比,拟中选价平均降幅59%;与“4+7”试点中选价格水平相比,平均降幅25%。

银河证券的研报表示,从国家医保局的态度来看,此次集采扩面的重心已经不是大幅度降价,而是在保证稳定安全供给的情况下将前期降价成果向全国推开,主要思路为“适度竞价、多家中标”。

外资药企展示“诚意”

与去年相似的是,外资药企参与竞标的整体数量依然处于劣势。国产药对进口药,仿制药对原研药的替代效应未来将逐步释放。

以抗癌药吉非替尼(0.25g*10片)为例,进口药厂阿斯利康给出的报价为547元,但齐鲁制药更“狠”,给出了257元的低报价。去年齐鲁制药也与阿斯利康共同竞价这一品种,不过当时阿斯利康险胜。

但可见的是,外资药企在折价幅度上已经比去年更有“诚意”。据丁香园insight数据库的统计,培美曲塞注射剂(100mg规格),四川汇宇制药给出了798元的报价,原研厂商礼来的报价与之旗鼓相当,为809元,有较大可能一同中标。

心血管药物氯吡格雷的原研厂商赛诺菲的出价也与几家仿制药厂商不相上下。赛诺菲给出了2.54元/片的价格,仅次于石药集团的2.44元/片,另一家仿制药企业乐普医疗的报价为2.98元/片。而去年的中标企业信立泰的报价为3.13元/片,在去年的基础上略微下调了1.7%,由于在所有竞标者中出价最高,将无缘入选这一品种。

安永大中华区医药行业合伙人吴晓颖此前接受澎湃新闻(www.thepaper.cn)等媒体采访时表示,从上一轮带量采购的降价比例来看,已经打破外资药企成本结构。外资药企对于带量采购的态度会更加积极,否则原研药在中国的发展会更加困难。另外,吴晓颖还判断,成熟创新药未来不会出现高溢价,原研药的专利悬崖也会在中国出现。

印度仿制药企业现身

有媒体报道称,进入中国市场不久的印度瑞迪博士实验室以6.19元/片的价格中标了奥氮平片(10mg规格)。印度仿制药企业通过集中采购参与到市场份额的竞争中,这让国内的同行们不禁捏了把汗。一直以来,印度仿制药企业在质量把控和成本控制方面具有领先水平。

“印度仿制药在质量、价格、成本结构上的优势,都有可能对我们本土的药企造成雪上加霜的竞争。”吴晓颖表示,“在这一竞争环境下,对国产仿制药成本的把关显得尤为重要,未来药企需要有成本领先的概念。如果在创新能力上暂时跟不上的话,怎么确保通过内部运营的优化、管理的优化,以及更加灵活的定价策略来确保在市场上的优势。”

徐佳熹向澎湃新闻记者指出,以国内目前的政策导向和市场前景来看,未来能够生存下来的制药企业将具备以下几种特性。其一就是,原料制剂一体化。“不一定是完全拥有自己的原料药厂,也可以是协议、参股、合作等方式,否则没有办法控制成本。”徐佳熹说道。

其二,企业的品种线要足够多,可能至少是上百个品种这样的一个梯队。第三,质量保证跟供应保证要有。最后,价格确实不能太高。以前在中国专利过期的药还依然保持30%、40%的净利润率,未来经过一两轮带量采购的杀价,企业能长期有15%净利润率即为合理。

澎湃新闻记者注意到,在此轮中标中,在原料药布局上较为完备的华海制药(600521)依然是最大赢家,该公司参与集采竞标的厄贝沙坦片、氯沙坦钾片、福辛普利纳片、赖诺普利片、盐酸帕罗西汀片、利培酮片六个品种全部中标。而在去年华海也是中标数量最多的企业。

医药股“几家欢喜几家愁”

带量采购的初步情况陆续释放出来,资本市场也迅速做出了反应。不过与去年不同是,医药股并没有出现大面积的集体价格跳水,而是“几家欢喜几家愁”。

市场表现上,中标企业股价大涨,比如华海药业午后一路走高,表现强势;而在竞标瑞舒伐他汀中出局的京新药业午后直线跳水跌停,一直持续到收盘,收报11.85元,主力流出近1.2亿元。信立泰也一度跌停,但盘中跌幅略有收窄,收跌9.44%。此外福安药业跌逾6%,华北制药跌逾4%。

当晚,京新药业(002020)披露了联盟地区药品集中采购投标结果,公司参与投标的左乙拉西坦片、头孢呋辛酯片两个药品中标,瑞舒伐他汀钙片、苯磺酸氨氯地平片两个药品未中标。这两个未中标产品对后续销售拓展产生较大的不利影响,公司将继续积极推进上述两个产品在其他市场的销售推广。

中泰证券的分析认为,长期而言,仿制药行业洗牌,有望诞生出走成本领先战略和高壁垒仿制药的新龙头;仿制药医保费用占比下降,空间留出给创新药品种,创新成为行业发展动力。

光大证券的研报认为,本次带量采购细则与此前市场预期的较为接近,保证供应、 满足限价的情况下允许多家中标有望驱动集采扩围走向合理。集采扩围风雨欲来,大力转型创新已成为了药企的共识。对于大部分医药企业来说,大量的研发投入将成为制药巨头的必经之路,具备创新转型意识且执行力较强的企业有望在行业格局重塑的过程中胜出。 寻找政策免疫及新机制下的确定性机会,继续坚定看好“创新+升级”带来的 确定性机会:在创新转型需求下,CRO板块受益明显。

吴晓颖指出,在带量采购、医保控费、仿制药一致性评价等政策的共同作用下。不同药企的发展策略会出现分化。首先跨国药企会通过剥离成熟资产,扩面下沉、布局基层市场实现商业利益最大化,同时战略重心转向创新药,加快新药在中国上市的步伐。

“对于本土药企来讲,以仿制药为主的这些企业,通过以价换量争取替代原研带来的放量机会,实现低成本+规模化肯定是他们的一个优先选择。”吴晓颖指出,“另外一个就是国产的仿制药也会进行国际化,由国内向海外进行拓展,我们的视角不仅是放在国内广阔的市场,其实国外还有大片的市场等着我们去开拓。”

来源:医药经济报依据中金公司数据整理

澎湃新闻记者 包雨朦

相关阅读 换一换

-

第二批药品带量采购扩围至全国 零售药店可自愿

日前,国家医保局等五部门印发的《关于开展第二批国家组织药品集中采购和使用工作的通知》明确,第二批国家组织药品集中采购和使用工作不再选取部分地区开展试点,由全国各省份和新疆生产建设兵团组成采购联盟,联盟地区所有公立医疗机构和军队医疗机构全部参加,医保定点社会办医疗机构、医保定点零售药店可自愿参加。

-

多省市全面跟进药品带量采购试点

带量采购试点扩围已渐明晰。7月1日,河北省正式跟进国家组织药品集中采购和使用试点,河北省以全省公立医疗机构2018年度药品总用量的60%估算中选药品的采购基础量,实行带量采购、量价挂钩、以量换价。

-

药品带量采购试点开启:医药代表将迎大洗牌?

上世纪80年代,随着外资药企进入中国,医药代表这个职业逐渐为人们所知。起初,他们活跃在医疗机构和医生身边,介绍新药知识,收集临床需求。但伴随药品市场竞争日益激烈,医药代表各种“带金”营销手段开始饱受诟病,与此同时,高额的提成也让不少药代赚得盆满钵满。